Geld lenen voor een huis

Een huis kopen is financieel een grote stap. Je krijgt niet alleen te maken met de kosten voor de woning, maar ook met bijkomende kosten. Voor het huis kan je een hypotheek afsluiten, maar de bijkomende kosten kun je niet meefinancieren in de hypotheek. Gelukkig zijn er andere mogelijkheden om deze kosten te dekken, bijvoorbeeld een persoonlijke lening. Op Lenary.nl vergelijk je eenvoudig kredietaanbieders en vraag je direct een offerte op.

Huis financieren

Hoe kan je een huis financieren? De meest voorkomende financieringsvorm voor een woning is de hypotheek. Het is het voordeligst om een huis volledig te kopen van je eigen geld, maar dit is voor de meeste mensen niet mogelijk. Een combinatie van een hypotheek en eigen geld komt wel vaker voor.

Het eigen geld dat je in het huis investeert, kan spaargeld zijn, komen uit de overwaarde van je vorige huis of van een schenking. Heb je dit eigen geld niet? Dan is het vaak mogelijk om een persoonlijke lening af te sluiten. Vraag aan je hypotheekverstrekker of dit mag: niet altijd gaan ze hiermee akkoord.

Hypotheek afsluiten

Voor een hypotheek heb je grofweg de keuze uit een lineaire of een annuïteitenhypotheek. Beide vormen sluit je meestal af voor dertig jaar. In die periode betaal je de lening terug, inclusief rente.

Het verschil tussen een lineaire of een annuïteitenhypotheek is dat je bij een lineaire hypotheek dertig jaar lang iedere maand hetzelfde bedrag aflost. Je totale maandlasten worden steeds lager: omdat het totale af te lossen bedrag vermindert, betaal je ook minder rente bovenop je aflossing. Bij een annuïteitenlening blijven je maandelijkse hypotheeklasten gelijk. In de eerste jaren zijn je netto maandlasten lager en betaal je vooral veel rente. Later in de looptijd wordt het rentedeel van je totale maandlasten kleiner en los je meer af.

Hoeveel kan ik lenen voor een huis met een hypotheek?

Berekent een hypotheekverstrekker de maximale hypotheek, dan houdt hij onder meer rekening met de volgende zaken: de woningwaarde en je inkomen. Ook het type dienstverband, de huidige rentestand en eventuele schulden spelen een rol bij de maximale hypotheek berekening.

Maximale hypotheek berekenen op basis van woningwaarde

Op basis van de woningwaarde kun je maximaal 100% lenen. Waar je in het verleden ook nog (een deel van) een verbouwing kon meefinancieren, is dat tegenwoordig niet meer mogelijk.

Houd er daarnaast rekening mee dat je bijkomende kosten uit eigen zak moet betalen. Denk aan overdrachtsbelasting (2% van de woningprijs), notariskosten, advieskosten, eventuele makelaarskosten, taxatiekosten, de bouwkundige keuring en kosten van de Nationale Hypotheek Garantie. Wanneer je een nieuwbouwwoning koopt, dan heb je niet te maken met deze ‘kosten koper’, maar koop je ‘vrij op naam’. Dat betekent in de praktijk dat je geen notariskosten en overdrachtsbelasting betaalt, maar wel bouwrente. De hoogte van deze rente verschilt per aannemer.

Een deel van de kosten koper is wel fiscaal aftrekbaar, maar alleen in het jaar dat je de hypotheek afsluit. Het betreft de taxatiekosten, notariskosten voor de hypotheekakte en kosten voor het hypotheekadvies.

Maximale hypotheek berekenen op basis van inkomen

Voor de maximale hypotheekberekening wordt er ook gekeken naar je inkomen. Banken en andere hypotheekverstrekkers kijken hiervoor naar het toetsinkomen. Maar hoe het toetsinkomen berekend wordt, kan per verstrekker verschillen. Dit maakt het extra belangrijk om verschillende verstrekkers te vergelijken. Bij de ene hypotheekverstrekker kan je wellicht een hogere hypotheek krijgen dan bij de ander.

Niet alleen je inkomen speelt een rol, ook eventuele financiële verplichtingen worden meegenomen in de berekening. Denk hier aan een studieschuld of openstaande kredieten zoals een private leaseauto.

De beste persoonlijke lening vinden

Heb je geen eigen geld om in je nieuwe woning te stoppen en is het mogelijk om de woning (deels) te financieren met een persoonlijke lening? Of heb je niet voldoende eigen geld om de bijkomende kosten koper of een verbouwing te betalen? Een persoonlijke lening heeft verschillende voordelen.

Zo krijg je het bedrag dat je leent in één keer op je rekening gestort. De looptijd en maandlasten blijven de gehele aflossingsperiode gelijk. Het rentepercentage staat vast, dus hoe meer je aflost, hoe minder je maandelijks aan rente betaalt. Als je extra wilt aflossen, dan kan dat boetevrij. Maar hoe vind je nu de beste persoonlijke lening op Lenary.nl? Volg daarvoor deze vijf duidelijke stappen.

Stap 1: voorwaarden bepalen

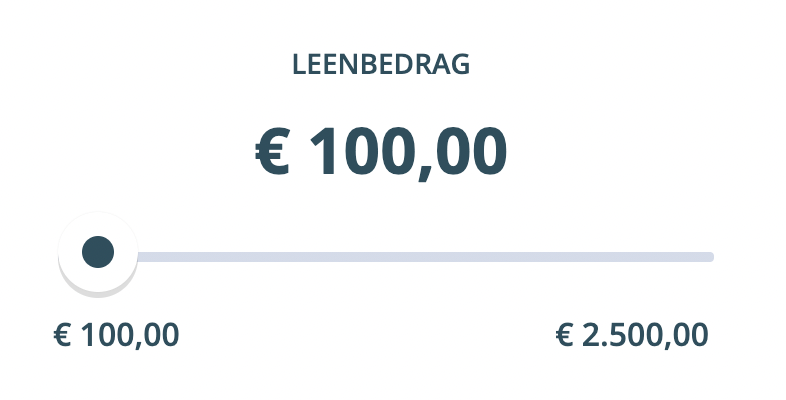

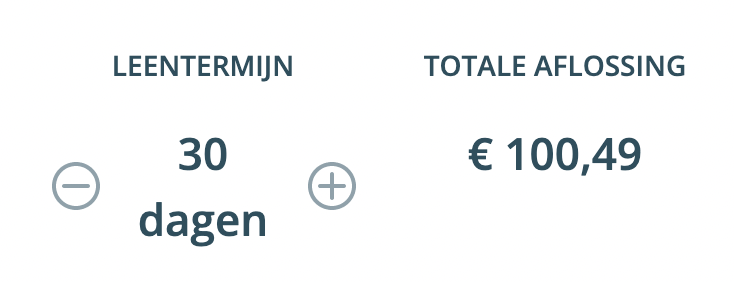

Welk bedrag heb je nodig en hoeveel kan je maandelijks aflossen? Als je deze zaken duidelijk hebt, bepaal je eenvoudig de looptijd van de lening. Hoe korter de looptijd, hoe hoger de maandlasten en andersom.

Stap 2: leningen vergelijken

Hierna ga je op zoek naar kredietverstrekkers en de verschillende leningen die zij aanbieden. Vergelijk de leningen op de looptijd, maandelijkse lasten en rente. Zo vind je eenvoudig de beste en goedkoopste deal.

Stap 3: lening kiezen en aanvragen

Heb je een lening gekozen? Je vraagt de lening aan door je gegevens in te vullen en de gevraagde documenten aan te leveren. De kredietverstrekker weet zo wie jij bent en wat je financiële situatie is. Ook checkt deze of hij je verantwoord een lening kan verstrekken.

Stap 4: wachten op beoordeling en vrijblijvende offerte

Zowel het BKR als de geldverstrekker beoordelen je aanvraag. Als alles akkoord is, dan krijg je een offerte toegestuurd. Lees de offerte goed door en teken deze pas daarna.

Stap 5: uitbetaling

Hierna is de persoonlijke lening officieel afgesloten. De geldverstrekker maakt vervolgens binnen een paar werkdagen de uitbetaling in orde. Met het bedrag kan je direct bijkomende kosten financieren of het geld uitgeven aan een tweede huis of een verbouwing.

Direct een lening aanvragen?

Vraag je lening aan. Hieronder verwijzen we je door.

Veelgestelde vragen

Met een hypotheek kan je maximaal 100% van de woningwaarde lenen. Sinds 2018 is het niet meer mogelijk om andere kosten, zoals de overdrachtsbelasting, mee te financieren. Wel kan je een persoonlijke lening afsluiten voor het financieren van de bijkomende kosten.

Hoeveel geld je maximaal kunt lenen voor een koophuis hangt af van de situatie. Gemiddeld bedragen de totale kosten koper 6% van de woningwaarde. Hier is de overdrachtsbelasting bij inbegrepen. Die belasting bedraagt 2% van de woningprijs. Val je voor de overdrachtsbelasting onder de vrijstelling voor starters (voor startende huizenkopers jonger dan 35 jaar), dan zijn de extra kosten lager.